Analyse économique

février 2022

Les taux réels : de quoi parle-t-on ?

La forte hausse des taux sur les dernières semaines contribue à l’agitation sur les marchés financiers. Les investisseurs s’interrogent sur l’ampleur des hausses de taux à venir des banques centrales et sur les conséquences de celles-ci sur les taux longs. Quel sera l’impact de ces mouvements de taux sur l’activité ? La forte hausse actuelle des taux s’explique par la vigueur de l’inflation. L’occasion d’expliciter une notion importante en économie qui est celle de taux réel.

Comme Monsieur Jourdain faisait de la prose sans le savoir, lorsque nous parlons de taux d’intérêt dans nos discussions courantes, nous parlons des taux d’intérêts nominaux, c’est-à-dire qu’il s’agit des taux effectivement payés ou reçus tels qu’ils sont inscrits dans les contrats. Par exemple l’acheteur d’une obligation de 1000 Euros ayant un taux d’intérêt de 1% recevra 10 euros chaque année ; un emprunteur qui a emprunté 100 000 euros in fine à un taux de 1% devra payer chaque année 1 000 euros d’intérêts.

Du point de vue de l’investisseur, un taux de 2% peut sembler plus attractif que 1% alors qu’ en réalité tout dépend du contexte d’inflation. En effet, un investisseur achetant une obligation à 1 an avec un taux d’intérêt à 1% mais dans une économie où l’inflation est nulle se trouve en réalité mieux loti qu’un investisseur dont l’obligation rapporte 2% dans une économie où l’inflation est de 2%. Le premier se retrouve avec 101 euros, et comme les prix ont été stables, il peut acheter 1% de biens en plus. Le deuxième investisseur se retrouve certes avec 102 euros, mais comme le prix des biens et service a progressé de 2%, il ne peut acheter que le même panier qu’un an plus tôt.

Le taux réel retranche au taux d’intérêt nominal l’inflation. Il permet donc de prendre cet effet en compte. Dans notre exemple, le premier investisseur a reçu un taux réel de 1% alors que le deuxième a reçu un taux réel de 0%.

Et pour les emprunteurs ? La dynamique est similaire. Prenons l’exemple d’une personne empruntant sur 20 ans l’équivalent de 4 années de ses revenus annuels initiaux de 100, soit 400, pour acheter un logement. On fait l’hypothèse que ses revenus ne progresseront que de l’inflation. Sans compter les intérêts, et si l’inflation est nulle, il va donc consacrer 20% de ses revenus à rembourser le nominal de son emprunt (400 / (20 x 100)). S’il emprunte à 2%, vont s’ajouter à ces 20% un montant égal à 4,5% de ses revenus cumulés pour les intérêts. Le coût total de son crédit sera de 24,5% de ses revenus. Si maintenant l’inflation est de 2%, il ne consacrera que 20% de ses revenus au remboursement de son crédit, soit autant que si on lui avait prêté à taux zéro et si ses revenus restaient stables. Le taux réel est nul. Si l’inflation est en réalité de 3%, il ne consacrera que 18% de ses revenus cumulés au remboursement de ce prêt, soit 2% de moins que dans le scénario où on lui aurait prêté à taux zéro. Le taux réel est dans ce cas-là de -1%. Dans les trois cas, les revenus réels sont restés les mêmes. C’est pour cela que l’on dit parfois que l’inflation est bénéfique pour les emprunteurs. Il faut toutefois pour cela que les revenus progressent au même rythme de l’inflation. C’est généralement le cas mais pas toujours.

Ces exemples très schématiques permettent de comprendre pourquoi il est important de regarder les taux réels pour évaluer leur effet sur l’activité économique. Pour les emprunteurs, ils définissent l’effort réel à fournir, pour les investisseurs, ils définissent le gain réel de pouvoir d’achat. Plus les taux d’intérêts réels seront bas par rapport à la croissance de l’économie, plus ils seront favorables aux emprunteurs. Ces conditions plus favorables vont normalement stimuler la demande finale, même si elles pénalisent ceux qui vivent exclusivement des intérêts perçus.

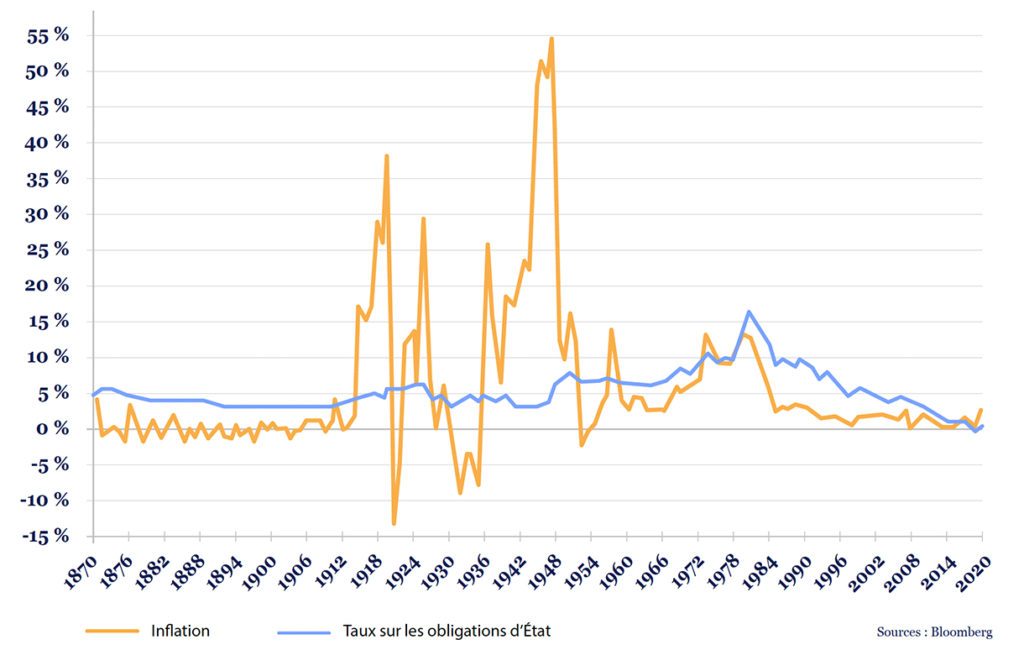

Comment mesurer les taux réels ? Historiquement, on comparait simplement les taux nominaux à l’inflation immédiate mais cette méthode a l’inconvénient de comparer une mesure tournée vers le futur, le taux qui sera payé sur les prochaines années, à une inflation tournée elle vers le passé. Toutefois, si l’inflation récente constitue une bonne estimation de l’inflation sur les années à venir, cette méthode est valable. Mais comme le montre ce graphique sur longue durée pour la France, l’inflation a connu une grande volatilité, rendant cette méthode moins informative.

France : taux longs et inflation

Historiquement, les taux nominaux étaient relativement stables et les périodes de taux d’intérêts réels négatifs correspondaient surtout aux périodes de très forte inflation. Dans les années 1970, les taux nominaux sont très élevés mais comme l’inflation était également élevée, les taux réels étaient en réalité très faibles. La situation des cinq dernières années est inédite en ce que les taux négatifs s’expliquaient surtout par la faiblesse des taux nominaux.

Une deuxième méthode d’évaluation est possible. Depuis une vingtaine d’année, les Etats se sont mis à émettre des obligations indexées sur l’inflation. Cela signifie que chaque année, le nominal de l’obligation est réévalué de l’évolution des prix, protégeant ainsi parfaitement l’investisseur contre l’inflation. Dès lors, le taux d’intérêt auquel ces obligations traitent est directement le taux réel. Enfin, afin de bénéficier d’outils plus liquides, il est possible de comparer le taux nominal des obligations du Trésor au taux d’inflation auquel se négocient des instruments de couverture contre l’inflation.

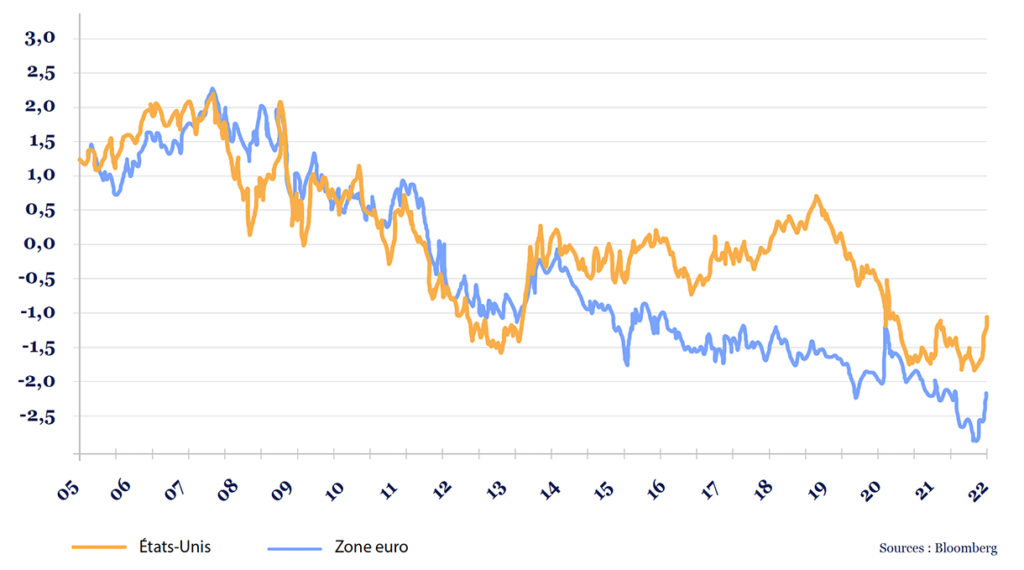

Dans le graphique ci-dessous, sont représentés les taux réels allemands et américains sur les quinze dernières années.

Taux réels : taux sur les obligations à dix ans – swap d’inflation à dix ans

Sur les dernières années, un peu partout dans le monde, les taux réels ont été très négatifs, non pas du fait de la vigueur de l’inflation mais du fait de la faiblesse des taux nominaux. L’accélération de l’inflation en 2021 avait encore tiré à la baisse les taux réels et ce n’est que sur les tous derniers mois que les taux réels ont commencé à remonter. En effet, face à une inflation plus forte les marchés se sont mis à anticiper une normalisation des politiques monétaires et donc des hausses de taux. Juqu’où ces taux remonteront-ils ? La question reste ouverte mais il faudra sans doute revenir au moins sur des taux réels positifs pour ralentir l’inflation.