Analyse économique

décembre 2017

Combien de bulbes de tulipes pour un bitcoin ?

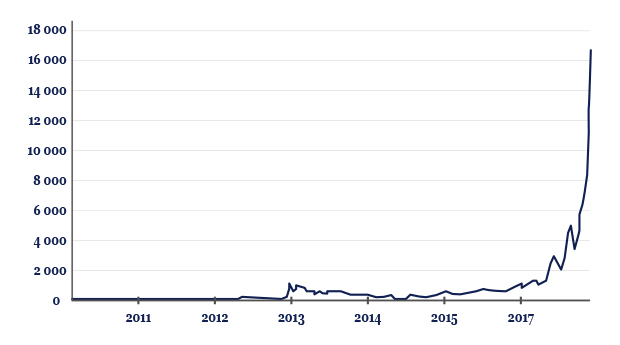

En matière de finances, peu de choses font autant rêver qu’une courbe de croissance hyperbolique, synonyme de fortune multipliée par cent, mille, dix mille… La progression du Bitcoin depuis le début de l’année laisse songeur : multiplié par quatre entre le début d’année et la fin septembre, le bitcoin a vu son cours encore multiplié par quatre depuis la fin septembre. Et que dire des gens qui avaient empoché quelques unités de la devise en 2010 quand il valait 0,05 dollars contre plus de 16 000 dollars aujourd’hui. Alors qu’au début, le bitcoin était associé au « darknet » et aux échanges entre criminels de toutes sortes, le 10 décembre 2017, le Chicago Board Of Exchange a ouvert la négociation de futures, c’est-à-dire de produits financiers relativement classiques, indexés sur le bitcoin, lui donnant par là même une sorte de brevet de légitimité. Cette évolution un peu folle pose de nombreuses questions, par exemple sur la nature de la monnaie ou sur les bulles financières.

Cours du bitcoin en USD

Le bitcoin est-il une monnaie ?

Le bitcoin se présente comme une monnaie virtuelle. Virtuel, il l’est sans aucun doute mais a-t-il les caractéristiques de la monnaie ? Traditionnellement, on dit que la monnaie remplit trois fonctions : elle est un moyen d’échange, une unité de compte, et un réservoir de valeur.

Jadis, une monnaie reposait sur une encaisse métallique, mais depuis l’abandon de la convertibilité du dollar en or, la quasi-totalité sont des monnaies fiduciaires, dont la valeur repose sur la confiance qu’on y met. Les monnaies sont émises par les banques centrales, qui disposent d’un monopole sur leur émission. Leur utilisation repose notamment sur la notion du cours légal, c’est-à-dire le fait que personne ne peut refuser un paiement dans une devise donnée en règlement d’une dette libellée dans cette devise si les autorités du pays ont décidé que cette devise a cours légal. Le monopole d’émission de la monnaie par la banque centrale est d’ailleurs un des attraits du bitcoin aux yeux de ses thuriféraires qui considèrent que la monnaie fiduciaire a vocation à perdre de manière continue sa valeur du fait de l’inflation. En effet, l’évolution de la masse monétaire en bitcoin a été fixée à l’avance. 21 millions de bitcoins devraient avoir été émis d’ici 2140. Sur ceux-ci, environ 16,7 millions l’ont déjà été ; le rythme d’accroissement devrait ralentir progressivement.

Concrètement, l’émission de bitcoin récompense le travail des « mineurs » que sont en fait des ordinateurs. Ceux-ci contribuent au fonctionnement du système bitcoin comme suit : le bitcoin repose sur la technologie de la blockchain. À la différence du marché normal où les transactions passent par l’intermédiaire du système financier et bancaire, une transaction en bitcoins conduit à l’envoi d’une ligne de code identifiant les participants, le montant et d’autres caractéristiques éventuelles à tout un réseau d’ordinateurs. Ces informations sont cryptographiées, ce qui permet d’assurer l’anonymat de la transaction. Ces éléments sont ensuite intégrés à des blocs qui vont être validés par le biais d’algorithmes. Une fois validés, ces blocs sont intégrés à la blockchain, chaine de blocs, qui retient l’intégralité des transactions. Cette blockchain est partagée entre tous les acteurs du système, ce qui permet d’éviter son altération par certains et donc les fraudes, la blockchain ne pouvant être modifiée dans une seule partie du réseau. Par construction, ce processus de validation prend un temps croissant en raison de la complexification grandissante et prévue des calculs effectués par les ordinateurs dédiés à cette tâche. Ce traitement permet alors l’émission de nouveaux bitcoins, actuellement 12,5 pour chaque bloc transformé. Les utilisateurs possèdent des portefeuilles électroniques qui sont constitués par l’historique de leurs transactions.

En résumé, les échanges de bitcoins permettent l’émission -de plus en plus difficile et réduite- de nouveaux bitcoins.

Pour l’instant, l’utilisation du bitcoin comme moyen d’échange reste très limitée et devrait continuer à l’être. Peu de sociétés acceptent le bitcoin comme moyen de paiement. En effet, ce processus demeure assez lourd et le système bitcoin est capable de traiter à peu près 7 transactions à la seconde, là où Visa en traite 2 000 en moyenne et dispose de la capacité d’en traiter 56 000. Par ailleurs, il est peu probable que les États attribuent le cours légal à ce genre de monnaie, ce qui devrait limiter fortement son attractivité comme moyen d’échange et donc par là même comme unité de compte. Enfin, la volatilité de ces devises rend leur utilisation peu probable : pourquoi se défaire d’une cryptomonnaie contre une marchandise si l’on estime que la première peut prendre beaucoup de valeur en très peu de temps, comme le bitcoin cette année ? À l’inverse, pourquoi se faire payer un bien réel dans une monnaie qui pourrait s’effondrer dès le paiement reçu ? Pour être stable, et être une monnaie d’échange acceptable, il faudrait que le bitcoin se substitue à toutes les monnaies…

Reste en effet la fonction de réservoir de valeur qui suppose une relative stabilité de la valeur de l’actif. Le bitcoin reste extrêmement volatil. En 2013-2015, il avait perdu 85% de sa valeur après une progression similaire à celle qu’il a connu récemment. En l’absence d’ancrage tel que la valeur d’un panier de biens payé directement en bitcoin, sa valeur est déterminée exclusivement par la loi de l’offre et de la demande. Ceci rend le bitcoin particulièrement propice à des bulles spéculatives. Par ailleurs, alors qu’une banque est obligée de recréditer un compte bancaire vidé par des fraudeurs, un portefeuille en bitcoins volé l’est irrémédiablement.

Cours du bitcoin en USD en 2013-2015

Pour résumer, il est inapproprié de qualifier le bitcoin de monnaie. Il est d’ailleurs significatif que le régulateur des marchés dérivés américain a classé le bitcoin avec les matières premières et non pas parmi les devises. Pour autant, il est important de distinguer la technique de la blockchain du bitcoin. D’autres crypto-devises semblent plus efficaces que le bitcoin. Un article du rapport trimestriel de l’été 2017 de la BRI, la banque centrale des banques centrales, évoquait l’utilisation de cette technologie par celles-ci pour substituer aux espèces une monnaie électronique. Cette technologie pourrait permettre de retrouver les avantages des espèces, notamment l’anonymat tout en offrant un cadre légal et un ancrage pour la valeur de la monnaie.

Le bitcoin est-il une bulle financière ?

Le bitcoin ne disposant d’aucun point d’ancrage déterminant sa valorisation, sa valeur d’usage est pour l’instant très limitée. Certains comparent la capitalisation du bitcoin à celle de l’or mais ce raisonnement souffre de certains défauts. En effet si l’on suppose que l’ensemble des investisseurs souhaitent détenir un montant donné d’actifs réputés protecteurs de l’inflation à un moment donné, et qu’un nouvel actif apparaît, l’appréciation du prix de cet actif devrait avoir pour conséquence la baisse des actifs préexistants, ceux-ci devant être vendus pour financer l’achat d’or. Ici, la hausse du prix de l’ensemble des crypto-devises devrait se faire aux dépens de l’or par exemple. En réalité, l’or a plutôt progressé depuis le début de l’année, comme de nombreuses matières premières. Par ailleurs, un des arguments sous-jacents au discours favorable au bitcoin est celui du stock limité de bitcoin. Mais rien n’empêche l’émission d’autres crypto-devises qui pourront augmenter le stock global des crypto-devises ce qui pourrait réduire la valeur unitaire de chacune d’entre elles, toujours avec la même logique.

Rappelons la définition de Charles Kindleberger d’une bulle financière : « une forte hausse du prix d’un actif ou d’un ensemble d’actifs dans un processus continu, avec la première hausse générant des anticipations de nouvelles hausses, attirant de nouveaux acheteurs – généralement des spéculateurs, intéressés par les profits liés au trading de cet actif plutôt qu’à son utilisation ou à sa capacité de rendement. » Cet auteur, spécialiste historique des bulles financières, identifiait certaines étapes caractéristiques des bulles financières. Tout commence par un « déplacement », c’est-à-dire un changement tel qu’une nouvelle technologie qui va attirer les investisseurs. Les prix commencent à monter, ce qui mène à la deuxième phase, dite du « boom ». La progression des prix commence alors à entrainer l’intérêt des médias et l’arrivée de nouveaux investisseurs poussés par la peur de rater l’opportunité d’une vie. Une « histoire » se met en place justifiant la progression des prix, celle-ci semblant valider l’histoire. Enfin, se produit l’euphorie qui constitue la phase finale avant le retournement. Durant cette phase, de nouvelles méthodes de valorisation sont introduites pour justifier l’évolution des prix, celles-ci reflétant un nouveau paradigme. Ce schéma semble bien s’appliquer au bitcoin avec son histoire de monnaie affranchie des Etats, de révolution technologique, de fortunes rapidement faites. Reste à savoir quand la bulle explosera…

Conclusion

Les révolutions technologiques se sont toujours accompagnées de bulles financières. Dans un contexte de taux d’intérêt extrêmement faibles comme actuellement, celles-ci peuvent se produire d’autant plus facilement. La technologie de la blockchain semble effectivement présenter de nombreux atouts et pouvoir révolutionner de nombreux secteurs d’activité. Pour autant, le bitcoin n’est peut-être que la première itération de ce processus d’innovation. Dans ce cas-là, comme de nombreuses sociétés internet qui a la fin des années quatre-vingt avaient été valorisées des milliards de dollars pour mieux s’effondrer par la suite, le bitcoin finira par rejoindre celles-ci et les bulbes de tulipe (objet de la première bulle spéculative de l’histoire en 1636) dans les livres d’histoire financière.