Analyse économique

juin 2015

La fin des taux bas ?

Depuis quelques semaines, les taux d’intérêts remontent sensiblement. Ceci se produit alors qu’ils avaient fortement baissé autour de l’annonce du quantitative easing de la BCE. Par exemple, après avoir être brièvement passé sous les 0,4%, le rendement des obligations du trésor français à dix ans a dépassé 1,3%. Or, le prix des obligations baisse lorsque les taux remontent : ce mouvement représente une baisse de 9,2% du prix de ces titres ! Que faut-il en penser?

Quels sont les déterminants du niveau des taux d’intérêts ?

Il faut avoir à l’esprit que les taux représentent le « prix » de l’argent pour une échéance donnée, prix qui se détermine sur un marché entre les créanciers et les emprunteurs. Globalement, les facteurs qui influent sur les taux d’intérêts pour les maturités lointaines sont les suivants : la politique monétaire menée par les banques centrales, qui en jouant le niveau des taux courts influence le niveau des taux longs ; les anticipations d’inflation, car celle-ci érode la valeur de l’argent dans le temps et doit donc être compensée ; une prime de durée, qui compense à proprement parler le fait d’immobiliser des fonds pour une certaine durée; et une prime pour compenser le risque de défaut, c’est-à-dire le risque de ne pas récupérer sa mise de fonds.

Dès lors, le très bas niveau atteint sur les derniers mois par les taux d’intérêts sur les obligations d’Etat dans la zone euro s’explique par : une politique monétaire très accommodante avec des taux d’intérêts à court terme très bas, des craintes de déflation et de stagnation de l’économie européenne et une réduction de la prime de terme du fait de l’intervention directe de la banque centrale européenne sur les marchés qui achète chaque mois pour 60Mds EUR d’actifs. Le rebond actuel s’explique par des facteurs techniques : la baisse avait sans doute été excessive mais aussi par une amélioration des fondamentaux de la zone euro, avec une inflation qui se redresse et une conjoncture plus porteuse.

Le niveau actuel est-il exceptionnellement bas ?

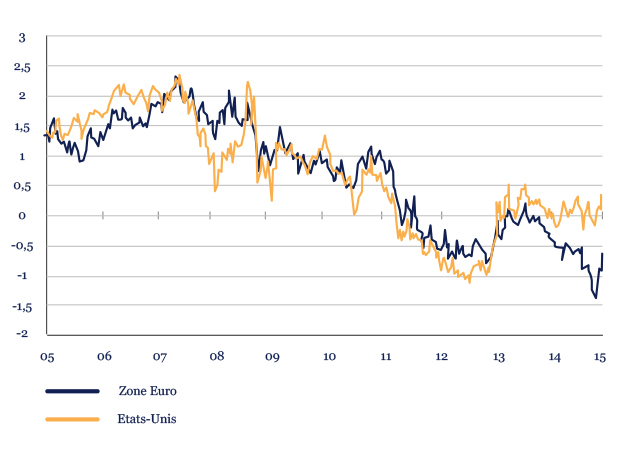

Pour comparer les taux d’intérêts dans le temps et dans l’espace, les économistes regardent ce que l’on appelle le taux d’intérêt réel, c’est à dire le taux d’intérêt corrigé des anticipations d’inflation. En effet, rembourser un emprunt avec un taux d’intérêt de 15%, mais une inflation de 14% est en réalité plus facile que de rembourser un emprunt avec un taux d’intérêt de 3% mais une inflation de 1%. Ce taux réel est actuellement négatif dans la zone euro.

Taux réels: taux sur les obligations à dix ans – swap d’inflation à dix ans

C’est un niveau exceptionnellement bas. Si l’on prend le cas de la France, le taux réel moyen depuis 200 ans est de 1,4%, mais si l’on exclut les deux guerres mondiales et les années qui ont suivi, la moyenne bondit à 3,5%. En réalité, les années où le taux réel s’est retrouvé en territoire négatif ont toujours correspondu à des années de forte inflation.

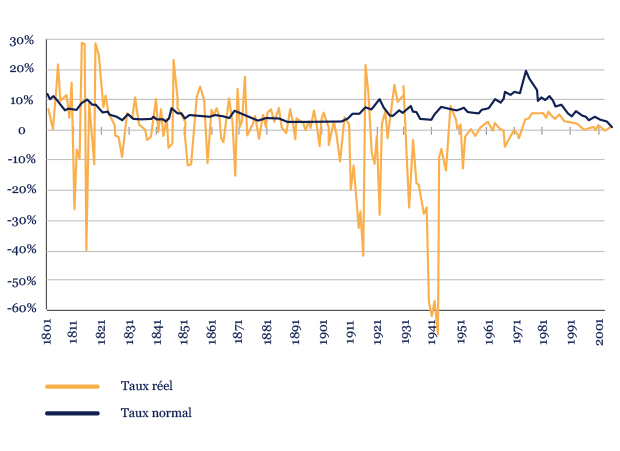

France: taux d’intérêts à long terme sur la dette d’Etat

Pour juger de la situation actuelle, la comparaison avec la fin du XIXème siècle est intéressante. A l’époque, après une période de forte croissance, l’économie mondiale ralentit fortement à partir des années 1870 et traverse ce que l’on appelle la longue stagnation. En France, après avoir été de plus de 2% par an pendant près de 25 ans, la croissance est divisée par deux et le niveau des prix diminue en moyenne de 0,4% entre 1873 et 1896. Pour autant, les taux longs nominaux étaient en moyenne de 3,8% sur la période.

Quelles sont les perspectives ?

Dans les années à venir, les banques centrales vont progressivement normaliser leur politique monétaire, à commencer par la Réserve Fédérale aux Etats-Unis dans les prochains mois. L’histoire montre que le niveau actuel des taux réels est particulièrement bas, alors même que l’inflation est très basse: il faut donc s’attendre à une remontée notable des taux nominaux à partir des niveaux actuels, car ce seront à la fois les taux réels et la prime d’inflation qui remonteront. Ceci exercera une pression supplémentaire sur les finances publiques, car la baisse des taux a permis une réduction de la charge de la dette malgré l’envolée de cette dernière.